Atualização Monetária e Inflação no Brasil

O conceito de atualização monetária está intrinsecamente relacionado ao fenômeno econômico da inflação, que é a perda do poder aquisitivo da moeda. A inflação é caracterizada pelo aumento contínuo e generalizado dos preços dos bens e serviços.

Autor: Edmilson Galvão Publicação: 02/07/2024 Atualização: 02/07/2024

Ouça este post em audio!

1 – O que é a Correção Monetária?

O conceito de atualização monetária está intrinsecamente relacionado ao fenômeno econômico da inflação, que é a perda do poder aquisitivo da moeda. A inflação é caracterizada pelo aumento contínuo e generalizado dos preços dos bens e serviços.

Para compreender melhor, considere um cenário do passado em que lojas de "1,99" eram comuns nas principais cidades do Brasil. Nessas lojas, era possível adquirir diversos itens com apenas R$ 30 ou R$ 40.

Atualmente, com o mesmo valor, mal se consegue comprar um único presente. Este exemplo ilustra a desvalorização da moeda ao longo do tempo.

A correção monetária foi introduzida como uma técnica de indexação, onde são aplicados índices que refletem a variação do poder de compra ao longo do tempo. Isso é fundamental em contratos e dívidas, onde a correção monetária ajusta o valor nominal de uma obrigação para manter seu valor real constante.

Exemplo Numérico

Considere um contrato de compra de mercadorias no valor de R$ 100,00 com prazo de pagamento de 30 dias, em um cenário com uma taxa de inflação mensal de 50%. Após 30 dias, devido à inflação, o valor necessário para quitar o contrato seria de R$ 150,00. Isso significa que o valor inicial de R$ 100,00 agora só pode comprar dois terços das mercadorias originalmente previstas:

R$100 / R$150 = 0,6667

Aqui, uma inflação de 50% ao mês resulta em uma perda do poder aquisitivo de 33,33%, pois o valor de R$ 100,00 é reduzido para R$ 66,67 em termos de poder de compra.

2 - Principais Indexadores de Correção Monetária no Brasil

2.1 - Índice Nacional de Preços ao Consumidor - INPC

O Índice Nacional de Preços ao Consumidor - INPC foi criado no ano de 1979 e é apurado pelo IBGE (Instituto Brasileiro de Geografia e Estatística) tendo como objetivo medir a variação dos preços dos produtos e serviços consumidos pelas famílias com renda de 1 a 5 salários mínimos

O INPC tem como finalidade principal mensurar o custo de vida das famílias de baixa renda. Caso o salário de um trabalhador permaneça inalterado e ele não consiga adquirir os mesmos bens e serviços de antes, isso indica um aumento no custo de vida. Esse índice é crucial para o reajuste de salários e do salário mínimo, assegurando que os trabalhadores possam manter seu padrão de vida.

O INPC exerce influência direta no reajuste salarial e no aumento do salário mínimo. Os sindicatos utilizam este índice para negociar melhores remunerações, enquanto o governo o utiliza para ajustar o salário mínimo e as aposentadorias. Tal ajuste permite que os trabalhadores planejem seu orçamento e garantam o pagamento de necessidades básicas.

Adicionalmente, o INPC constitui um importante indicador de inflação, especialmente para as famílias de baixa renda. Embora alguns investimentos utilizem o INPC como índice indexador, sua principal relevância reside em seu papel como indicador de inflação, em conjunto com a taxa Selic e o IPCA, influenciando, assim, as taxas de juros e a economia de forma geral.

O INPC não serve apenas para medir a variação de preços, mas também é utilizado como uma ferramenta de ajuste em diversos setores da economia. Ele é a base para reajustes de salários, benefícios sociais, aposentadorias e até contratos de aluguel.

Isso garante que os valores pagos sejam atualizados conforme a inflação, ajudando a preservar o poder de compra das pessoas. Dessa forma, o índice é essencial para a formulação de políticas públicas voltadas para a proteção da renda dos trabalhadores e beneficiários de programas sociais.

Além disso, o INPC influencia negociações salariais e ajustes em acordos coletivos de trabalho, além de ser um fator chave para a correção de aluguéis e contratos, promovendo uma compensação adequada frente à inflação.

2.2 - Taxa Referancial - TR

A Taxa Referencial (TR) é um índice criado em 1991 como parte do Plano Collor II, com o objetivo de ser uma referência para a correção monetária de contratos e investimentos. A TR é calculada a partir da taxa média ponderada dos CDBs (Certificados de Depósito Bancário) prefixados das 30 maiores instituições financeiras do país.

A Taxa Referencial (TR) é calculada pelo Banco Central do Brasil e serve como um indexador para diversos contratos e obrigações financeiras. No entanto, a TR não reflete diretamente a variação da inflação, pois é baseada em médias ponderadas das taxas de juros dos CDBs (Certificados de Depósito Bancário) e RDBs (Recibos de Depósito Bancário).

É uma taxa de juros utilizada como indexador em diversos contratos financeiros no Brasil, como o Fundo de Garantia do Tempo de Serviço (FGTS) e algumas modalidades de empréstimos e financiamentos. Criada em 1991 no âmbito do Plano Collor II, a TR teve como objetivos principais a desindexação da economia e o combate à hiperinflação.

Surgiu como parte de um conjunto de medidas econômicas destinadas a estabilizar a economia brasileira, que na época enfrentava altos índices de inflação.

2.3 - Índice Nacional de Preços ao Consumidor Amplo - IPCA

O IPCA é um índice que reflete as variações nos preços de uma ampla gama de produtos e serviços consumidos pela população urbana brasileira.

Calculado mensalmente pelo desde 1979, o IPCA é o indicador oficial utilizado pelo governo para medir a inflação. Ele abrange 90% das famílias que vivem em áreas urbanas, com renda mensal entre 1 e 40 salários mínimos, independentemente da fonte de renda.

O IPCA é adotado como indexador para correção monetária de diversos tipos de dívidas, contratos e investimentos é um dos principais indicadores econômicos utilizados no Brasil para medir a inflação.

É utilizado para ajustar salários, aluguéis, tarifas públicas, contratos, planos de saúde e mensalidades escolares, afetando diretamente o poder de compra da população e as políticas monetárias adotadas pelo Banco Central do Brasil (Bacen).

O IPCA é mais do que apenas um índice de preços. Ele tem implicações diretas nas políticas monetárias e nas decisões econômicas do país. O governo, através do Banco Central, utiliza o IPCA como base para monitorar a inflação e, quando necessário, ajustar a taxa Selic (a taxa básica de juros da economia).

Quando a inflação ameaça ultrapassar a meta estabelecida, o Banco Central pode aumentar os juros, o que tende a desaquecer o consumo e controlar o aumento de preços.

Além disso, muitos contratos financeiros, como financiamentos e aluguéis, são indexados ao IPCA. Isso significa que, quando o índice sobe, o valor de parcelas e reajustes também pode aumentar.

2.4 - Índice Nacional de Preços ao Consumidor Amplo Especial - IPCA-E

O IPCA-E (Índice Nacional de Preços ao Consumidor Amplo Especial) é um indicador de inflação no Brasil e segue a mesma metodologia do IPCA, sendo amplamente utilizado para medir a variação de preços de bens e serviços consumidos pelas famílias brasileiras.

O IPCA-E é utilizado pelo Governo Federal como índice oficial de inflação, servindo de referência para ajustes na taxa de juros. Além disso, empresas e outras instituições utilizam o IPCA-E como uma medida do custo de vida e da variação de preços no mercado. A variação do IPCA-E reflete a mudança no custo de vida médio das famílias, avaliando a perda do poder de compra da moeda brasileira ao longo do tempo.

O IPCA-E geral é calculado a partir dos índices regionais utilizando a média aritmética ponderada e é divulgado trimestralmente pelo IBGE desde 1994, conforme um calendário previamente estabelecido. Os resultados refletem o período trimestral do ano.

2.5 - Taxa Selic

Embora a SELIC não seja um indexador de correção monetária, ela pode ser utilizada para atualização de valores, especialmente em casos de juros moratórios ou remuneratórios, além de ser um parâmetro relevante para cálculos financeiros.

A Taxa Selic, conhecida como a taxa básica de juros da economia brasileira, é um dos principais instrumentos de política monetária utilizado pelo Banco Central do Brasil (BCB) para controlar a inflação e manter a estabilidade econômica. Como resultado, ela afeta diretamente outras taxas de juros do mercado, como aquelas aplicadas em empréstimos, financiamentos e investimentos.

A Selic desempenha um papel central na estratégia de política monetária brasileira, especialmente em um contexto de metas de inflação. O regime de metas de inflação, adotado no Brasil desde 1999, exige que o Banco Central ajuste a quantidade de dinheiro em circulação para manter a inflação dentro de um intervalo previamente determinado pelo Conselho Monetário Nacional (CMN).

Quando os preços começam a subir acima da meta, o Banco Central eleva a taxa Selic, tornando o crédito mais caro e, consequentemente, reduzindo o consumo e a pressão inflacionária.

Esse mecanismo é essencial para evitar problemas como a perda de poder aquisitivo, um fenômeno comum nas décadas anteriores à implementação do regime de metas, quando o Brasil enfrentava inflação galopante. A elevação da Selic impacta diretamente o custo do crédito, tornando empréstimos e financiamentos mais caros, o que desestimula o consumo.

Por outro lado, em períodos de baixa inflação ou recessão, o Banco Central pode reduzir a Selic para estimular a economia. Com juros mais baixos, o crédito se torna mais acessível, incentivando o consumo e, por consequência, o crescimento econômico.

A Selic impacta a vida cotidiana dos brasileiros de diversas formas, afetando desde o custo dos empréstimos até o retorno de investimentos.

2.6 - Índice Nacional de Custo da Construção Civil - INCC

O Índice Nacional de Custo de Construção (INCC), calculado mensalmente pela Fundação Getúlio Vargas (FGV), é um dos mais importantes indicadores para a construção civil no Brasil. Ele acompanha a evolução dos custos dos insumos utilizados em construções habitacionais, como materiais, mão de obra, e serviços.

O INCC tem como objetivo medir a variação dos custos da construção civil, considerando insumos, mão de obra e outros fatores relevantes.

Desempenha um papel essencial em reajustes de contratos de compra e venda de imóveis e financiamentos imobiliários, especialmente em projetos que estão na planta ou em construção.

O INCC é amplamente usado para reajuste de contratos de construção civil. Empreiteiras e construtoras utilizam o índice para atualizar valores de contratos de obras que se estendem por vários meses ou anos, ajustando os custos conforme a inflação do setor.

Também é utilizado para a Correção de parcelas de financiamento imobiliário: Muitos contratos de financiamento de imóveis na planta têm suas parcelas corrigidas pelo INCC até a entrega das chaves.

3 - Evolução Histórica e Legal da Correção Monetária no Brasil

Entre as décadas de 1960 e 1980, o Brasil enfrentou um período de inflação constante e elevada. Este cenário econômico gerou grande insegurança, especialmente em contratos de longo prazo, pois o valor real dos pagamentos futuros tornava-se incerto. A fim de mitigar os efeitos corrosivos da inflação, foram desenvolvidos mecanismos de correção monetária.

O marco inicial da instituição da correção monetária no Brasil é a Lei nº 4.357 de 1964. Esta lei estabeleceu os primeiros mecanismos formais para corrigir monetariamente valores devidos, especialmente em contextos contratuais. Em 1981, a Lei nº 6.899 reforçou e expandiu esses mecanismos, adaptando-os às novas realidades econômicas.

Durante os anos 1980, a hiperinflação brasileira alcançou taxas anuais superiores a 1000%. Para lidar com essa situação, foram implementados diversos planos econômicos, como o Plano Cruzado (1986), Plano Bresser (1987), Plano Verão (1989) e Plano Collor (1990).

Cada um destes planos tentou, de formas diferentes, controlar a inflação e estabilizar a economia, utilizando medidas de congelamento de preços e salários, criação de novas moedas e ajustes nos índices de correção monetária.

4 - Aplicação da Correção Monetária em Processos Judiciais

Os temas que envolvem a aplicação da correção monetária têm sido fontes de calorosas discussões na justiça.

Basta trazer a memória, como exemplo, as inúmeras ações judiciais que tratam dos expurgos inflacionários em razão dos sucessivos planos econômicos implantados no país, as ações que questionam a aplicação da TR como índice de atualização das Contas Vinculadas ao FGTS e também a aplicação da TR para a atualização de débitos trabalhistas entre diversos outras.

5 - Comparação entre a TR, IPCA-E e SELIC

Para entender melhor as implicações dessa mudança, vamos comparar a TR, IPCA-E e a SELIC acumulados entre janeiro de 2015 e dezembro de 2023.

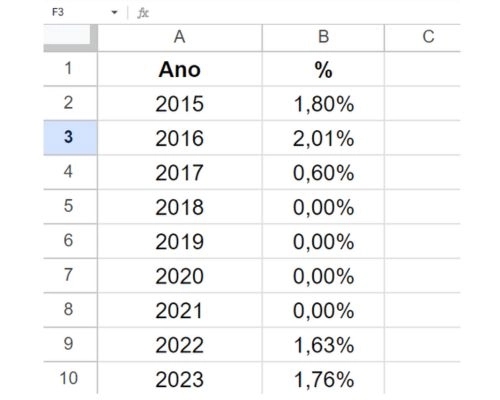

5.1. Atualização pela TR entre 2015 até 2023

Vamos considerar um valor de R$ 10.000,00 devido em janeiro de 2015 e pago em dezembro de 2023. Utilizaremos a TR acumulada durante este período para calcular o valor atualizado.

A TR acumulada entre 2015 e 2023 pode ser obtida a partir dos valores mensais divulgados pelo Banco Central do Brasil

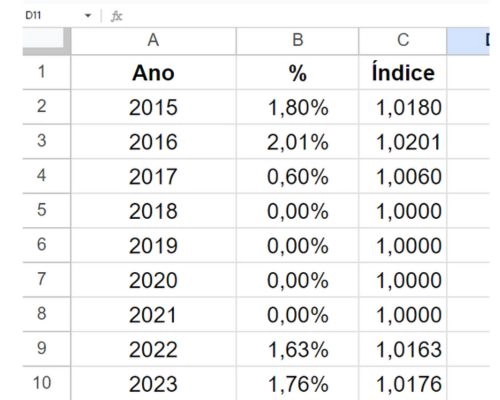

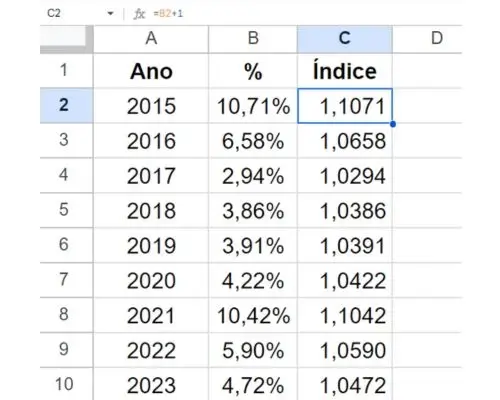

Com base nos percentuais da TR acumulada anualmente entre o ano de 2015 até 2023 é necessário transformar esses valores em índices conforme demonstrado a seguir:

2015: 1 + 1,80% = 1,0180

2016: 1 + 2,01% = 1,0201

2017: 1 + 0,60% = 1,0060

2018: 1 + 0,00% = 1,000

2019: 1 + 0,00% = 1,0000

2020: 1 + 0,00% = 1,000

2021: 1 + 0,00% = 1,000

2022: 1 + 1,63% = 1,0163

2023: 1 + 1,76% = 1,00176

O cálculo acima também pode ser realizado com um auxílio de uma planilha eletrônica os dados acima ficam da seguinte forma:

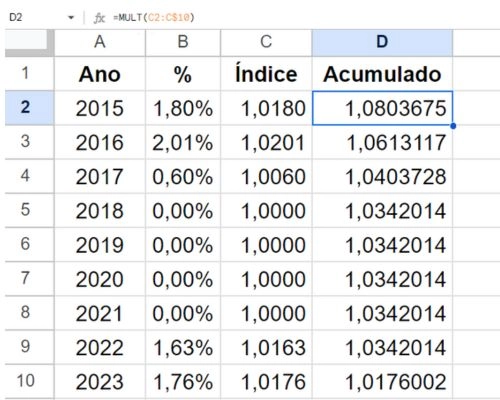

Agora, com base nos dados acima, para obter o fator acumulado da TR entre o ano de 2015 até 2023 basta multiplicar os índices da seguinte forma:

TR ACUMULADA ENTRE 2015 ATÉ 2023 =

1,0180 X 1,0201 X 1,0060 X 1,0000 X 1,0000 X 1,0000

X 1,0000 X 1,0163 X 1,0176= 1,0803675

Com um auxílio de uma planilha eltrônica ficando da seguinte forma:

Assim, considerando um débito de R$ 10.000,00 ( dez mil reais) atualizado nesse mesmo período pela TR, temos:

VALOR DEVIDO EM 2023 = R$ 10.000,00 X 1,0803675 = R$ 10.803,67

Portanto, o valor de um débito tributário de R$ 10.000,00 devido em janeiro de 2019, corrigido pela TR acumulada até dezembro de 2023, seria aproximadamente R$ 10.803,67.

A TR é calculada pelo Banco Central do Brasil com base na média ponderada das taxas de juros praticadas pelos principais bancos do país e como visto acima a constitucionalidade da TR sempre foi questionada tendo em vista que não reflete corretamente a inflação do período

Tal fato é claramente verificado no exemplo acima uma vez que acrescentou um valor de R$ 803,67 entre os anos de 2015 até 2023 estando muito abaixo da inflação real nesse mesmo período quando comparado com outros índices de correção monetária.

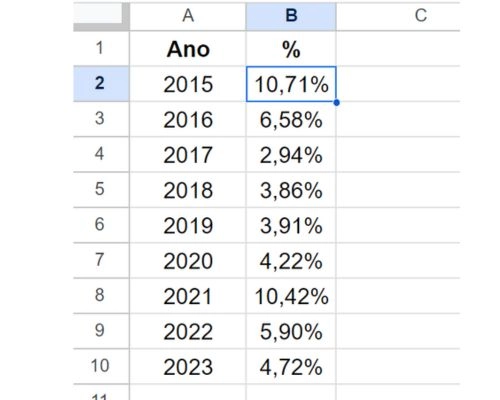

5.2. Atualização pelo IPCA-E Acumulado entre 2015 até 2023

Considerando ainda um valor de R$ 10.000,00 devido em janeiro de 2015 e pago em dezembro de 2023 utilizaremos agora o IPCA-E acumulado durante este período para calcular o valor atualizado.

Com base nos percentuais do IPCA-E acumulado entre o ano de 2015 até 2023 é necessário transformar esses valores em índices conforme demonstrado a seguir:

2015: 1 + 10,71% = 1,1071

2016: 1 + 6,58% = 1,0658

2017: 1 + 2,94% = 1,0294

2018: 1 + 3,86% = 1,0386

2019: 1 + 3,91% = 1,0391

2020: 1 + 4,22% = 1,0422

2021: 1 + 10,42% = 1,1042

2022: 1 + 5,90% = 1,0590

2023: 1 + 4,72% = 1,0472

O cálculo acima também pode ser realizado com um auxílio de uma planilha eltrônica ficando da seguinte forma:

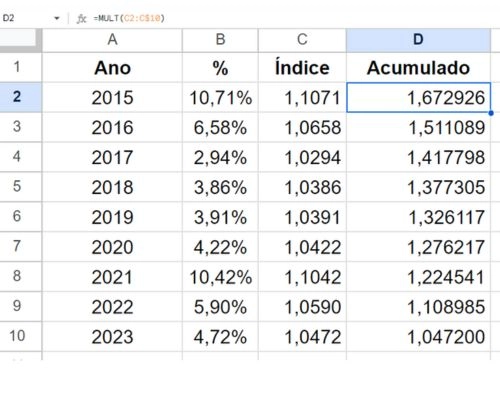

O índice acumulado do IPCA-E entre 2015 até 2023 representa o fator a ser aplicado para realizar a correção monetária do valor nesse mesmo período.

IPCA-E ACUMULADO ENTRE 2015 ATÉ 2023

1,1071 X 1,0658 X 1,0294 X 1,0386 X 1,0391 X 1,0422 X 1,1042 X 1,0590 X 1,0472 = 1,6729

Com um auxílio de uma planilha eltrônica ficando da seguinte forma:

Assim, considerando um débito de R$ 10.000,00 ( dez mil reais) atualizado nesse mesmo período pela o IPCA-E, temos:

VALOR DATUALIZADO EM 2023 = R$ 10.000,00 X 1,6729 = R$ 16.729,00

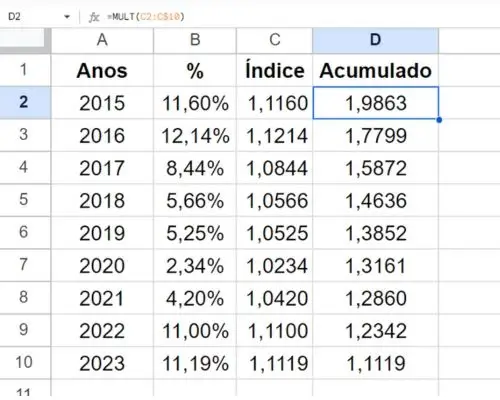

5.3. Atualização pela SELIC Acumulada entre 2015 até 2023

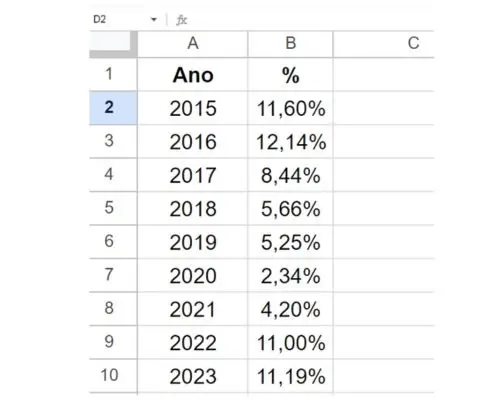

Para calcular o valor atualizado, multiplicamos o valor original pelo fator de correção correspondente à taxa SELIC acumulada. Vamos calcular o fator de correção:

2015: 1 + 11,60% = 1,1160

2016: 1 + 12,14% = 1,1214

2017: 1 + 8,44% = 1,0844

2018: 1 + 5,66% = 1,0566

2019: 1 + 5,25% = 1,0525

2020: 1 + 2,34% = 1,0234

2021: 1 + 4,20% = 1,0420

2022: 1 + 11,00% = 1,11

2023: 1 + 11,19% = 1,1119

Com um auxílio de uma planilha eltrônica obtemos o seguinte resultado:

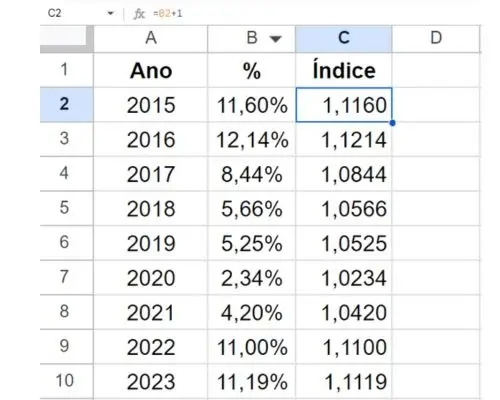

O índice acumulado da taxa SELIC entre 2015 até 2023 representa o fator a ser aplicado para realizar a correção monetária dos débitos em favor da fazenda pública nesse mesmo período.

SELIC ACUMULADA ENTRE 2015 ATÉ 2023 =

1,1160 X 1,1214 X 1,0844 X 1,0566 X 1,0525 X 1,0234 X 1,0420 X 1,1100 X 1,1119 = 1,9863

Com um auxílio de uma planilha eltrônica ficando da seguinte forma:

Assim, considerando um débito de R$ 10.000,00 ( dez mil reais) atualizado nesse mesmo período pela SELIC, temos:

VALOR DEVIDO EM 2023 = R$ 10.000,00 X 1,9863 = R$ 19.863,00

Em resumo, considerando o valor de R$ 10.000,00 atualizado por diferentes índices (TR, IPCA-E e SELIC) acumulado entre os anos de 2015 até 2023 temos os seguintes resultados:

TR:R$ 10.803,67

IPCA-E:R$ 16.729,00

SELIC:R$ 19.863,00

A TR é o índice que apresenta o menor valor no período enquanto que a SELIC apresentou o maior valor.

Confira também:

- Entenda como funciona Aposentadoria Programada Instituída pela Reforma da Previdência

- Requisito da Aposentadoria Por Idade

- Principais Indexadores de Correção Monetária dos Débitos Judiciais

- A Evolução Histórica da Legislação sobre Aplicação dos Juros no Brasil

- Entenda a diferença entre Juros Remuneratórios X Juros Moratóros nos Cálculos Judiciais

Escrito por:

Possui mais de 10 anos de experiência atuando como perito contábil do juízo em varas da Justiça Federal, Estadual e da Justiça do Trabalho além de atuar como consultor em matéria de cálculos judiciais para Escritórios de Advocacia, Empresas e Advogados.

27/09/2024

27/09/2024

02/07/2024

02/07/2024

28/04/2025

28/04/2025

28/06/2024

28/06/2024

28/04/2025

28/04/2025

21/06/2024

21/06/2024

20/12/2021

20/12/2021

28/06/2024

28/06/2024

06/05/2025

06/05/2025

06/05/2025

06/05/2025